Ритейл-медиа агентство Eshopmedia совместно с билайн adtech, подразделением по рекламным технологиям билайн бизнес, собрали актуальную информацию о рекламных возможностях 14 популярных e-commerce площадок России, на которых представлена категория Food. Участниками исследования стали Ozon, Wildberries, Яндекс Маркет, Самокат, X5 Group, Магнит и другие. Среди 35 анализируемых параметров: объем посетителей сайтов и приложений, средний чек, возможности таргетинга, модели закупки рекламы, метрики эффективности кампаний. Сравнительная таблица, подготовленная на основе полученной информации, поможет рекламодателям сделать выбор при размещении рекламных кампаний.

Сбор данных проводился на основе официальных медиакитов онлайн-ритейлеров, опубликованных исследований и других открытых источников.

«Как показали результаты анализа, все игроки стремятся к технологическому развитию своих рекламных возможностей и созданию эффективных инструментов для коммуникаций с покупателями, — отмечает коммерческий директор и сооснователь Eshopmedia Лариса Юстус — Даже если не все площадки предоставляют возможности таргетинга или не продают рекламу по аукционной модели — это недостаток сегодня, который легко поправить и превратить в точку роста уже завтра».

Согласно «Бюллетеню eGrocery в России» Data Insight 2024, рынок e-grocery по итогам 2024 г. составит 818 млн заказов и 1,3 трлн руб. Это означает увеличение в 1,4 раза по количеству заказов и в 1,5 раза по объему онлайн-продаж относительно 2023 г.

Александр Худолей, директор по продуктовому портфелю и стратегии билайн adtech: «Общий рост рынка ожидаемо приведет к росту бюджетов ритейл-медиа в этой категории. Поэтому особую важность приобретает готовность площадок к работе с возрастающим спросом на рекламу со стороны поставщиков».

Основные выводы анализа

- Таргетинг. Наиболее полный спектр таргетингов для обеспечения персонализированной коммуникации с покупателями предоставляют Ozon, Яндекс Маркет, Магнит и X5 Group. Эти площадки собирают, сегментируют и управляют пользовательскими данными, что дает возможность таргетироваться по ГЕО, категориям товаров, соцдем характеристикам, а также собирать кастомные сегменты по запросу рекламодателей.

- Трафик. По объему трафика лидерами являются маркетплейсы с их огромной лояльной аудиторией, что делает эти площадки универсальными для проведения как медийных, так и performance кампаний.

- Средний чек. Согласно исследованию «Рейтинг ТОП-100 крупнейших российских интернет-магазинов» Data Insight 2023, Metro, Впрок и Окей выделяются более высоким средним чеком, около 5 тыс руб., так как их выбирают для плановых закупок для всей семьи на срок 1-2 недели. На этих площадках рекламные кампании с акциями, промонаборами, сэмплингом, скидками в качестве промомеханик будут наиболее эффективны.

- Рекламные форматы. Рекламный инвентарь у большинства игроков хорошо развит и позволяет планировать кампании с классическими баннерами и видео, пуш-уведомлениями, товарным продвижением в поиске и на других страницах сайта, и таким образом коммуницировать на разных этапах принятия решения о покупке.

- Статистика. Все анализируемые площадки предоставляют аналитику по медийным метрикам верхнего уровня воронки: показы, клики, CTR. Большинство площадок дают аналитику по Sales Uplift и Brand Lift. Однако для оценки эффективности кампаний рекламодателям не хватает информации о метриках нижнего уровня в привязке к рекламным кампаниям: добавления в корзину, покупки, ДРР. Более того, для сравнительного анализа площадок необходимо использовать единый стандарт в области окна атрибуции, который также пока не реализован. На сегодняшний день в лидерах – Ozon, единственная площадка из выборки, которая предоставляет диапазон метрик от показа до покупки.

- Рекламный кабинет. Рекламный кабинет для самостоятельного запуска рекламных кампаний есть у маркетплейсов Ozon, Wildberries, Яндекс Маркет. На остальных площадках отсутствие кабинета пока является барьером для рекламодателей с небольшими бюджетами на рекламу, с которыми неэффективно работать в режиме ручного запуска кампаний.

- Модель закупки рекламы. Закупка рекламы по фиксированной стоимости остается самой популярной. Такой вариант предоставляют все площадки. Только у 6 из 14 площадок есть вариант закупки по CPM и только у двух – по CPC. Переход на более гибкие ценовые модели с возможностью оплаты за тысячу показов, клик или целевое действие станет точкой роста как для площадок, так и для поставщиков-рекламодателей.

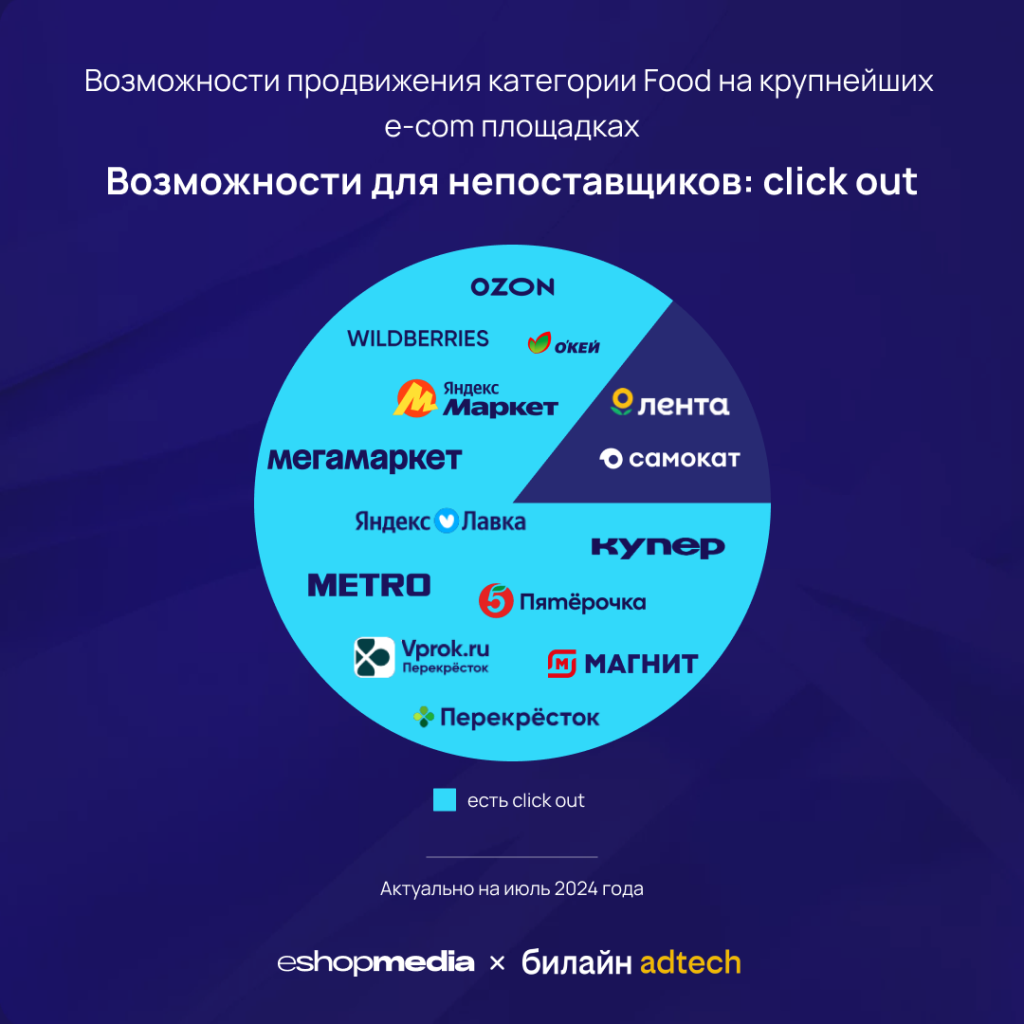

- Дополнительные возможности. Для непоставщиков 12 из 14 площадок предлагают формат click out, то есть после клика на рекламное объявление, размещенное на сайте или в мобильном приложении онлайн-ритейлера, пользователь перейдет на сторонний сайт.

Ознакомиться со сравнительной таблицей можно по ссылке. Публикация не преследует какие-либо коммерческие цели и не направлена на продвижение каких-либо компаний или услуг.